ポジションサイジングとは?

ポジションサイジングとは、取引の際にポジションの大きさを決めるプロセスです。適切なポジションサイズを持つことは、トレードにおける重要な決定要素の一つであり、リスク管理に直結します。多くの損失を経験しているトレーダーは、適正なポジションサイズを維持できず、大きなポジションを持つことでギャンブル的な取引に陥り、結果として大きな損失を招いてしまいます。

ポジションサイジングが非常に重要な理由

チェックトレーダーのパフォーマンスを見ると、多くの場合、パフォーマンスチャートの形は、pips、ドル、円と単位を変えると異なります。これはポジションサイジングが不十分なためです。多くの取引は、トレード計画を立てて常にルールに従うことに焦点を当てるのではなく、口座残高に集中しすぎています。理想のパフォーマンスチャートは、pips、ドル、円と単位を変えても同じような形をしたチャートになることです。

多くのトレーダーは、お金を失うとパニックに陥り、リベンジトレードから負けポジションを増やし、勝ちポジションをなかなか増やせません。この状況は、pipsで見るパフォーマンスチャートは一見利益を出しているように見えるのですが、それでも実際の口座残高が減っているという現象です。これは明らかにトレーダーをがっかりさせ、ギャンブルトレードの増加につながる可能性を秘めています。

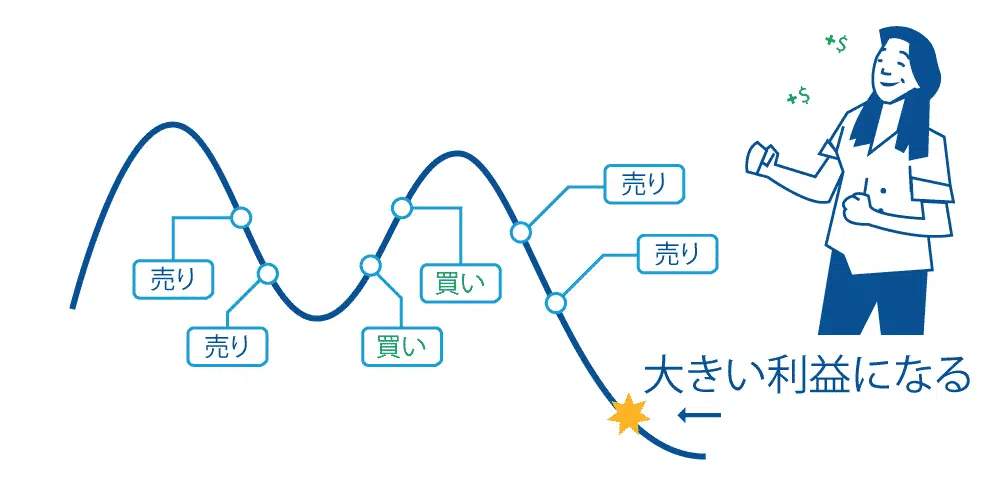

チェック利益となるポジションは追加していき、負けポジションを追加しないことは、全体的なpipsを失う可能性があるものの、長期的にお金を稼ぐことができます。トレードはマーケットを予測するゲームではなく、リスク管理ゲームです。常に修正しようとするのではなく、判断が正しいときにどれだけのお金を稼ぐか、間違っているときにどれだけ失うかを比較して考えていくことが何より重要です。

ポジションサイジングスキルを向上させると、トレードの収益性が高まり、ストレスレベルが低下していきます。損失は受け入れて小さくします。そして、お金を稼げているときは、より大きなポジションで稼いでいきます。

適切なポジションサイジング

では「適正なポジションサイジング」とはどのように決めるのでしょうか。ルールを確実に守るにはシンプルなルールが必要です。簡単に覚えられて確実にポジションサイズを守れるシンプルなルールは、一回のトレードでリスクに晒す資金を資金全体の1~2%以内にすることです。ターゲットとストップの幅が広く欲しい場合は、ポジションサイズを小さくします。ポジションサイズを上げる場合はリスクに晒す資金1~2%内に収まるように、ターゲットとストップの幅を狭め、ポジションサイズも調整します。

ポジションサイジング一例

- 初期資金:100万円

- トレード毎のリスク:1%

- トレード毎の損失:1万円

- 1ロット当たりのpips値:1000円

- 最大ストップ:10pips

- ポジションサイズ:1ロット

- もし最大ストップを5pipsに半減したら2ロットまでトレードできます。

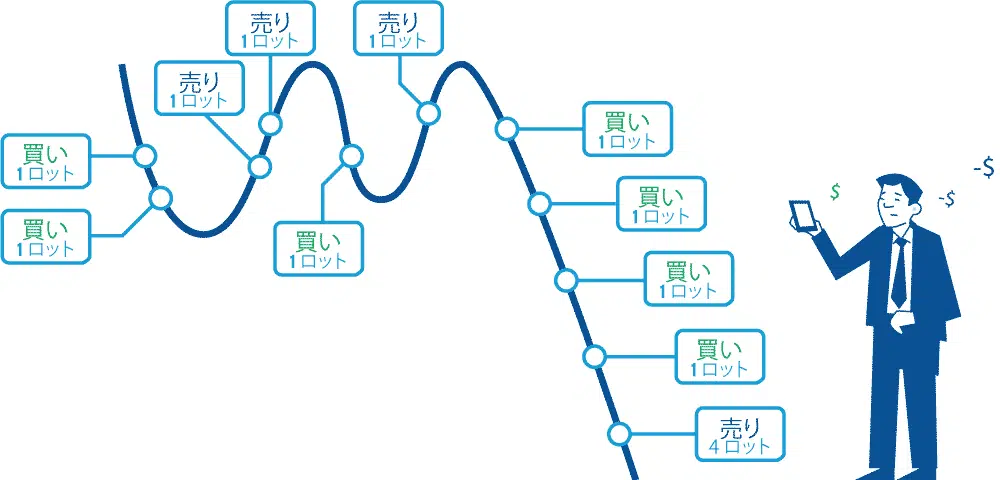

ポジションサイズは一定にしていつも限度を守ることが重要です。逆張りでトレードする人の中には反転を期待してどんどんポジションを膨らまし(ナンピン)大きな損失を抱える人がいます。この手法は短期的に見ると自分の許容範囲以内のリスクでトレンドが反転してくれた場合、うまく利益をあげることもできますが、長期的に見ると自分の許容範囲のリスクを超えてトレンドが続いた場合、大きな損失を被ります。

1ロットのトレードで上手く利益を出せるようになったら、ポジションサイズを大きくします。ポジションサイズは2週に1回見直します。その際にトレード毎のリスクが1~2%以下になるように計算し、調整します。

ポジションサイズを大きくして負けが多くなった場合、もう一度ポジションサイズを小さく戻します。ポジションサイズはメンタルコントロールにも大きな影響を与えています。小さなロットでは気にならなかったマーケットの値動きもロットが大きくなるだけで違った値動きに感じます。そういうときにはもう一度小さなロットに戻し、上手くいっていたときのトレード感覚を思い出して利益を出せるようにします。

最大ポジション数が1ロットの場合でも、ロットを半分の0.5 にしてポジションの数を増やしてトレード戦略を立てていくことが可能です。重要なことは常にポジションサイズのルールを守り、リスクに晒す資金の割合を資金全体の1~2%以下にすることです。

ポジションサイズの変更方法

トレーディングにおいて適切なサイズでトレードすることは非常に重要です。あなたのポジションサイズが間違っていると大きな損失につながる可能性があります。勝っているトレーダーと負けているトレーダーとでは、ポジションサイズの変更の仕方に大きな違いがあります。ポジションサイズ変更方法を理解し、改善していけばあなたのトレーディングに非常にプラスの影響を与えていくでしょう。

勝つトレーダーポジションサイジング

- 勝つトレーダーはビジネスとしてトレーディングにアプローチします。彼らはお金を失い始めると、損失を引き起こしている原因を早急に分析します。また自らの精神状態が悪く、ミスが多いと感じたらトレードを中止します。さらにはマーケットが変化し、その戦略がもはや通用しないと分かれば、彼らはトレードから一旦離れて休息を取り戦略を現在のマーケットに適応させとようと調整します。困難な時こそ勝っているトレーダーは落ち着きを保ち、トレードの改善に努めています。

- 彼らはうまくトレードできていると判断しても、損失を残していれば、口座残高を保護するためにポジションサイズを縮小し始めます。

トレーダーによってポジションサイズの変更方法に違いはありますが、一例として、毎週ポジションサイズを確認することです。時には、週の間にポジションのサイズを変更することは良いアイデアかもしれませんが、変更のしすぎには注意が必要です。 - 勝っているトレーダーが利益を上げているとき、今のマーケット状況にトレード戦略が有効な場合、ポジションサイズを増やす機会と判断します。また、マーケットには利益を上げにくい困難な場合もあるということ、そして良い機会がある場合には利益を最大化する必要があることを理解しています。

ギャンブラーポジションサイジング

- 負けるトレーダーはギャンブルのようにトレードします。彼らはお金を失い始めるとパニックになり、次のトレードですべての損失を取り返せるとの希望からポジションサイズを増やしてしまいます。こうした損失後のポジションサイズの増加は非常に危険です。なぜなら、これストレスによってトレード判断に悪影響を及ぼしているからです。また、負けトレードが多く発生している場合は、通常、トレード戦略がうまくいっていないことを意味しており、休憩を取ってトレード戦略を変更することが最善です。

- 負けるトレーダーはお金を稼ぐと興奮しすぎ、また、利益を失うことを極度に心配しています。そのため彼らはお金を稼いだあともポジションサイズを同じか、減らしたりしますが、これはより多くお金を稼ぐチャンスを失うことを意味します。良いトレードパフォーマンスを楽しめているときは、これはあなたの戦略がうまくいっていることを意味し、より多くの利益を上げるチャンスです。負けるトレーダーはお金を失うことを恐れ、トレードがうまくいくときほど積極的になれないのです。

ポジションサイジングを変更するためのヒント

- ボラティリティが増加したらポジションを縮小し、トレード毎にとるリスク限度をボラティリティ増加前から変えないようにします。これはマーケットの急激な変化にも対応するためのものです。仮にストップにかかってしまっても損失は大きくならないため次のトレードで仕切り直すこともできます。

- トレードパフォーマンスが悪い場合は、デモプラットフォームに戻ってトレードし、自信を取り戻すことが効果的です。口座資金が減ってしまうと、メンタルに影響がでてくるようになります。早く口座残高を元の金額にもどしたいという心理が働き、トレードルールを守ることや資金管理をすることよりも目先の利益優先の思考となり、長期的な収益性を見失ってしまいます。

- 大幅なポジションサイズ変更はメンタルに影響を与えます。例えば、3 ロットから 6 ロットにポジションサイズを倍増させるのではなく、3 から 4 ロットに増加させます。大幅な変更は、プレッシャーを増大させ、たった1 回の損失で過去に積み重ねてきた収益性の高いトレードをずべて打ち消してしまいます。

- 取引記録を分析して、ポジションサイズを変更しなかった場合と変更した場合に起こる変化を比較して確認します。あるいは、以前のトレードパフォーマンスを分析したりするなど様々な戦略を試みてください。自分に適したポジションサイズを知ることは戦略の一つにもなります。

- 同じレベルの収益性とリスクを維持するため、ボラティリティが低い時は、ポジションサイズを大きくすると有益です。それに伴い、ターゲットとストップ幅も狭く設定し直します。

初心者から熟練者まですべてのトレーダーに共通していえることとして、トレードにおいて最も大事なことは資金管理であり、マーケット状況や自身のスキル、そしてこれまでの経験を通じてポジションサイズを適切にコントロールしていくことが、長きに渡ってマーケットから利益を得るために必要です。

ポジションサイズの計算機

ポジションサイズ(lot)の計算

ポジションを追加する方法

ポジションを追加していくには、ナンピンとピラミディングの2つの方法があります。それぞれの特徴を見ていきましょう。

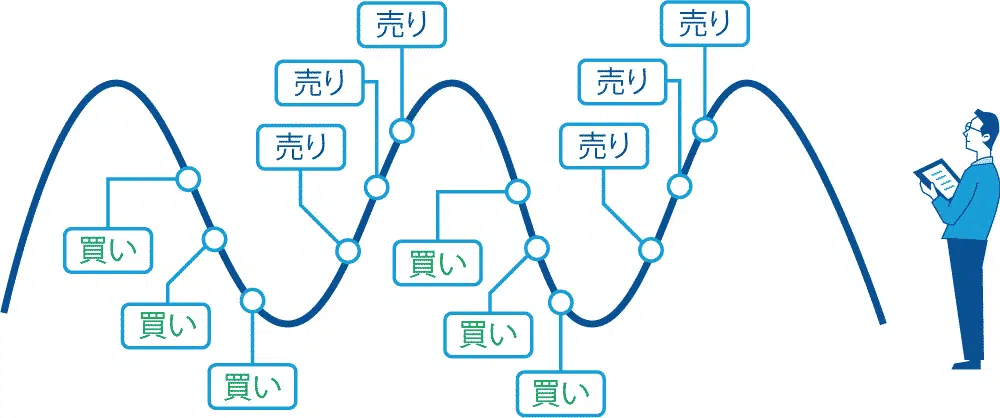

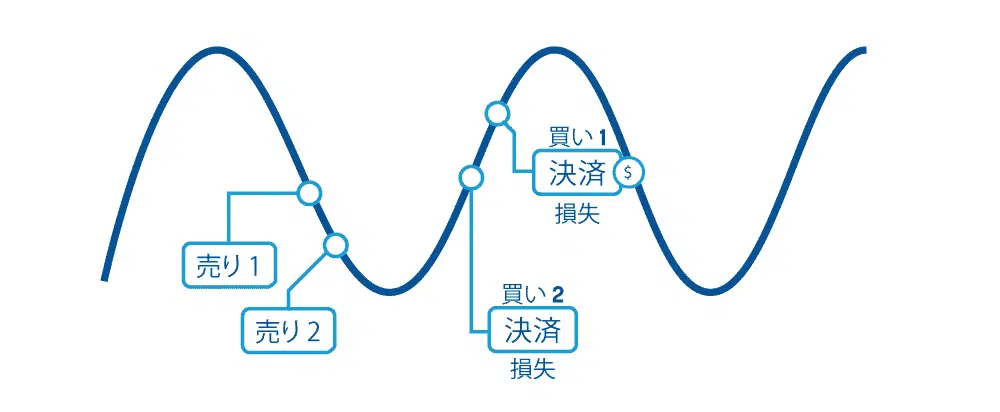

ナンピン:負けポジションに追加していきます。

- ロングポジションを保有している場合、マーケットが下降するのに伴い、より安い価格でポジションを追加買いしていきます。

反対にショートポジションを保有している場合、マーケットが上昇するのに伴い、より高い価格でポジションを追加売りしていきます。

含み損のポジションに更に新しくポジションを追加していくことは、平均エントリー価格がマーケットに対して改善されていくため非常に魅力的です。 - しかし、マーケットがレンジ相場になると状況は変わります。

マーケットが下落する度に複数回買いポジションを建て、マーケットが上昇する度に複数回売りポジションを建てることになります。

マーケットが反転する度に適切にそれらすべてのポジションを決済する判断が必要となり、その判断を下すのが非常に困難になる場合も多くあります。

資金管理をしながら、適切な利確と損切判断が求められますので、これには練習と経験が必要になります。

ナンピンの長所– トレンド相場ではエントリーも決済もタイミングは重要ではないため、一貫した利益を出しやすく簡単です。

– 高い勝率を持つ可能性があり、利益を上げられるとモチベーションを保ちやすくなります。

ナンピンの短所– 利益を上げている場合、各ポジションは小さいため、お金を稼ぐには高い勝率が必要です。

– 損失を出す場合、利益に比べて損失が大きくなるため、ストップロスを動かさずにそのポジションを維持していくことは非常に困難です。

-トレーダーが自信を失い、含み損を膨らましながらマーケットから抜け出せななくなる可能性を秘めています。

– 1つの大きな損失によって、多くの勝ちトレードで得た利益を相殺する可能性があるため、損失を受け入れることはとても憂鬱になります。

ナンピンは何回まで?

- トレードを開始する前に、損失となるポジションを何回まで追加するかを決めることが重要です。ポジションを追加する度にポジションの平均価格が上昇します。これは魅力的ですが、潜在的な損失もそれに伴い増加します。

- たとえば、105で1ロット(1ロット= 100,000 USD)購入し、マーケットが104に落ちた場合、取引額は1円で、100,000円の損失となります。 104で別の1ロットを購入すると、平均は104.5になるので、わずか0.5円です。

この場合、損失がなくなるには、1円ではなく0.5円上昇すればいいのです。平均を下げることはトレーダーにとって非常に魅力的ですが、大きな損失につながる可能性もあります。マーケットが103まで下落し続けると、2ロットのポジションがあるため、損失額が2倍になります。 - トレードする前に、負けポジションを追加する回数について明確なルールを決める必要があります。それは2回、3回なのか、もしくはそれ以上なのか、ルールを明確にしないと負けポジションが増えすぎて大きな損失につながる可能性があります。

- 負けポジションを追加する回数は、以前のトレードを分析したり、様々なルールを検証して決めます。過去に大きな損失を被ったときには何回ポジションを追加したかも洗い出します。

- また、ピラミディングを使用して利益を上げるときもポジションを追加するかどうかを決定する必要があります。負けポジションにばかり追加して勝ちポジションに追加しない場合、損失は利益よりも大きくなる可能性を秘めています。

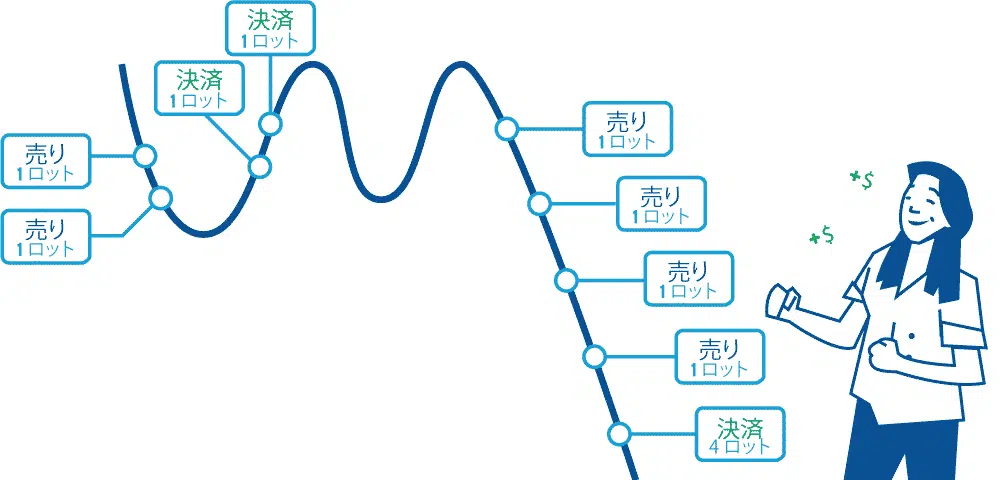

ピラミディング:勝ちポジションに追加していきます。

- ロングポジションを保有している場合、マーケットが上昇するのに伴い、追加買いしていきます。

ショートポジションを保有している場合、マーケットが下落するのに伴い、追加売りしていきます。

マーケットに伴い平均エントリー価格が悪化していくため、多くのトレーダーにとってこの戦略は高度なものとなります。 - トレンド相場では、勝率が低くてもピラミディングは非常に大きな利益をもたらす可能性があります。ピラミディングでお金を稼ぐことは非常に魅力的ですが、高いレベルの忍耐が必要です。

ピラミディングの長所– ピラミディングは、正しく使用すると一つのトレードから非常に大きな利益を生み出すことができます。

– トレンド相場では多くのトレードを必要としないため、多くの時間やエネルギーは不要となります。

– マーケットで大きな値動きを利益として得られることはとても刺激的で満足のいくものです。

ピラミディングの短所– 含み益のポジションが負けポジションへと変わる可能性があるため、レンジ相場でのピラミディングの使用は非常にストレスを抱える可能性があります。

– ピラミディングは勝率が低くなる可能性があり、建てたポジションが連続して損失となる可能性が高まります。

– 収益性の高いポジションまで途中で手仕舞いしてしまわぬよう、ピラミディング戦略の使用に自信を持つ必要があります。

ピラミディングは何回まで?

- ハイリスクを回避するため、トレード前に何回ポジションを追加するか、明確な計画を立てる必要があります。

- ストップにヒットしないようにするには非常に強いトレンドが必要となるため、ポジションを3回以上追加するのはとても困難です。

ポジションサイジングルールを守る方法

マーケットが動いているとき、多くのトレーダーはトレードルールを簡単に忘れてしまいます。トレードを始める前にポジションサイジングルールを書き留めましょう。最初に建てるポジションはどのくらいの大きさのポジションサイジングにしますか、どのようにポジションを追加していきますか、そして最も重要なこととして、どこですべてのポジションを閉じますか?

ポジションサイジングの例

- 例えば、1,000,000円の資金でトレードします。

- 1トレードあたり1%のリスクはトレード毎に10,000円の損失額です。

- 10ポイントのストップが必要で1ポイントが1,000円の場合、1ロットのポジションで取引することができます。

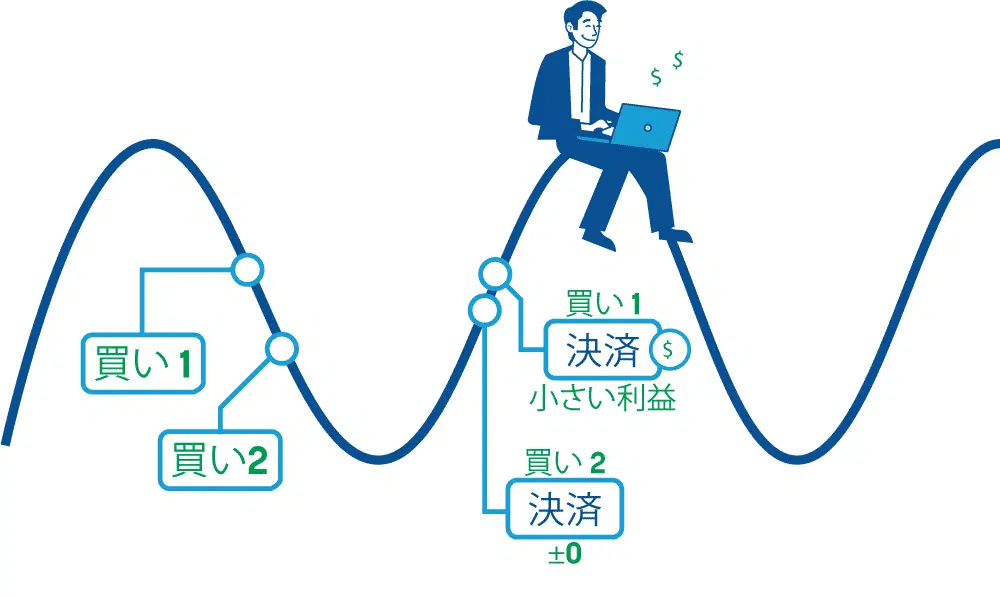

- ナンピンまたはピラミディングを使用する場合は、最初のエントリーを0.5ロットに減らします。

- 0.5ロットのポジションでエントリーして5ポイントの利益を得た場合、さらに0.5ロットでエントリーしてポジションを追加します。

- これはピラミディングのやり方です。

- 一方、0.5ロットのポジションでエントリーしてマーケットが5ポイント逆行した場合、平均を改善するため再度ポジションを追加します。これがナンピンのやり方です。

- ターゲットは合計10,000円以上の設定、ストップは合計10,000円から動かしません。

- ストップにかかった時点でその日のトレードは終了です。

- その後、どんなにエントリーチャンスが巡って来ても、決してリベンジトレードをしてはいけません。

- また、合計3,000円など小さな利益で決済してしまうとリスクリワードが悪化します。

- 10ポイントのストップが必要で1ポイントが1,000円の場合、1ロットのポジションで取引することができます。

トレードのときはリラックストレードで重要なことの一つは、ルールを守ることです。トレードの途中でルールを変更することはとても危険です。トレードを開始する前に書き留めたルールは従い続けることが望ましいです。利益にばかり目が行ってしまうと、どうしてもトレード中にルールを変更しようとしてしまいます。これは時に良い結果につながる可能性があるものの、長期的にトレード成績を見ていくと、トレード中にルールを変更した場合、悪い結果へと繋がっていきます。

パフォーマンスを確認するトレードで重要なことの一つは、結果を確認することです。多くのトレーダーはエントリーポイントを確認しますが、これ以上に決済ポイントとポジションサイジングはとても重要です。トレードの詳細とチャートを保存し、ルールに従っているかどうかを確認することは非常に役立ちます。また、別のポジションサイジングルールを使用した場合、パフォーマンスがどのように変化したか、向上しているかどうかも確認します。